Todo ano, o mesmo fatídico período: é o momento de prestar contas ao Fisco e se preparar para a mordida do Leão. Assim, é preciso organizar comprovantes e outras documentações que mostrem toda a renda tributária ganha no ano calendário.

Com isso, a Receita Federal consegue, primeiro, medir o quanto de Imposto de Renda retido na fonte foi contabilizado no ano e, por consequência, ajustar esse valor, seja para que o contribuinte pague uma alíquota a mais ou consiga uma restituição.

No segundo caso, tudo vai depender da declaração: existem algumas despesas que podem ser deduzidas, mas, para isso, é fundamental ter atenção no modelo de preenchimento, pois apenas a versão completa da declaração permite a dedução.

No modelo simplificado, há um desconto padrão de 20%, sendo limitado a R$16.754,34. Por isso, o mais indicado é preencher os dois modelos existentes e ver em qual deles o desconto é maior. Aqui, vale a pena contar com o auxílio de um contador.

Quais despesas podem ser dedutíveis?

Na declaração do Imposto de Renda, o perfil de gastos do contribuinte influencia diretamente no valor da dedução. Ou seja, na prática, tanto a dedução quanto a restituição são normalmente conseguidas por quem possui determinadas características.

Despesa 1 – gastos com dependentes

Filhos, netos, pais, sogros e cônjuges podem ser classificados como dependentes, respeitadas as condições de idade e as comprovações legais da relação de dependência. Vale lembrar que todos eles devem ter os CPF informados no preenchimento do formulário.

Assim, o desconto pode chegar a um máximo de R$28.559,70, sendo R$2.275,08 por CPF. Caso o valor total seja acima do limite, é necessário que os dependentes façam uma declaração separada, ainda que sejam menores de idade. Para a declaração, todos os bens ou aplicações no nome dos dependentes devem ser informados.

Despesa 2 – gastos com educação

Os dispêndios relacionados à educação podem ser dedutíveis em, no máximo, R$3.561,50 por CPF — de dependentes, ou do próprio contribuinte — e devem ser informados com detalhes no preenchimento da ficha na declaração.

Assim, todos os gastos com escola, ensino superior, cursos de especialização, cursos profissionalizantes e técnicos, mestrados, doutorados e pós-graduações são aceitos na declaração e podem ser dedutíveis. Além disso, despesas com creches e ensino infantil também entram na lista da Receita Federal.

Despesa 3 – gastos médicos

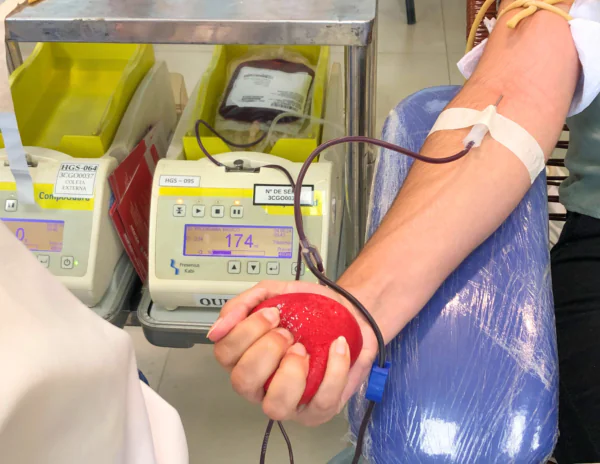

Planos de saúde e dentários, custos de tratamento médico, psicólogos, exames e todos os outros gastos relacionados à saúde podem ser descontados do Imposto de Renda. Alguns outros gastos, como próteses dentárias e ortopédicas e serviços radiológicos precisam de comprovantes, mas também são dedutíveis.

Dois detalhes que merecem atenção especial são as cirurgias plásticas — que são dedutíveis apenas quando estiverem diretamente ligadas à saúde física ou mental do paciente — e tratamentos médicos feitos fora do Brasil, que só podem resultar em desconto caso sejam comprovados por recibos médicos e notas.

Despesa 4 – pensão alimentícia

Os alimentados — termo legal referente às pessoas que recebem pensão alimentícia — registrados na declaração de Imposto de Renda podem gerar dedução integral do valor desembolsado. Para isso, lembre-se sempre de oferecer o máximo de detalhamento e informar o CPF.

De modo geral, o mais importante aqui é salientar que não existe modo de conseguir um desconto maior. A declaração não tem esse intuito, ela é, na verdade, fundamental para que a Receita Federal administre a tributação de todos os brasileiros.

Assim, a dedução ou o pagamento extra é uma consequência da renda tributável. É dever do contribuinte preencher o formulário da forma correta para evitar a malha fina ou ser acusado de sonegação de impostos.